I. IMPOZITUL PE CLĂDIRI PENTRU PERSOANE FIZICE

Art.1 Valorile

impozabile pe metru pătrat de suprafaţă construită

desfăşurată* la clădiri şi alte construcţii

situate în zona A aparţinând persoanelor fizice.

|

Nr. crt. |

TIPUL DE CLĂDIRE |

Valoare

impozabilă (lei/m2) |

|

|

Clădire cu instalaţie electrică, de apă, de

canalizare şi de încălzire (condiţii cumulative**) |

Clădire fără instalaţie electrică, de

apă, de canalizare şi de încălzire |

||

|

0. |

1 |

2 |

3 |

|

A |

Clădire cu cadre din beton armat sau cu pereţi exteriori din

cărămidă arsă, sau orice alte materiale rezultate în urma

unui tratament termic şi/sau chimic |

1122 |

665 |

|

B |

Clădire cu pereţi exteriori din lemn, din piatră

nenaturală, din cărămidă nearsă, din

vălătuci sau orice alte materiale nesupuse unui tratament termic

şi/sau chimic |

304 |

190 |

|

C |

Clădire-anexă cu cadre din beton armat sau cu pereţi

exteriori din cărămidă arsă sau din orice alte materiale

rezultate în urma unui tratament termic şi/sau chimic |

190 |

171 |

|

D |

Clădire-anexă cu pereţi exteriori din lemn, din

piatră naturală, din cărămidă nearsă, din

vălătuci sau din orice alte materiale nesupuse unui tratament

termic şi/sau chimic |

114 |

74 |

|

E |

În cazul contribuabilului care deţine la

aceeaşi adresă încăperi

amplasate la subsol, demisol şi/sau

mansardă utilizate ca locuinţă, în oricare dintre

tipurile de clădiri prevăzute la lit. A-D |

75% din suma care s-ar aplica clădirii |

|

|

F |

În cazul contribuabilului care deţine la

aceeaşi adresă încăperi

amplasate la subsol, demisol şi/sau

mansardă, utilizate în alte scopuri decât cel de locuinţă,

în oricare dintre tipurile de clădiri prevăzute la lit. A-D |

50% din suma care s-ar aplica clădirii |

|

Art. 2 Valorile impozabile pe metru pătrat de suprafaţă

construită desfăşurată* la clădiri şi alte

construcţii situate în zonele B, C, D aparţinând persoanelor fizice.

|

Nr. crt. |

TIPUL DE CLĂDIRE |

Valoare

impozabilă (lei/m2) |

|

|

Cu instalaţii de apă, canalizare, electrice, încălzire

(condiţii cumulative**) |

Fără instalaţii de apă, canalizare, electrice, încălzire |

||

|

0. |

1 |

2 |

3 |

|

A |

Clădire cu cadre din beton armat sau cu pereţi exteriori din

cărămidă arsă, sau orice alte materiale rezultate în urma

unui tratament termic şi/sau chimic |

935 |

555 |

|

B |

Clădire cu pereţi exteriori din lemn, din piatră nenaturală, din

cărămidă nearsă, din vălătuci sau orice alte

materiale nesupuse unui tratament termic şi/sau chimic |

254 |

159 |

|

C |

Clădire-anexă cu cadre din beton armat sau cu pereţi

exteriori din cărămidă arsa sau din orice alte materiale

rezultate în urma unui tratament termic şi/sau chimic |

159 |

143 |

|

D |

Clădire-anexă cu pereţi exteriori din lemn, din piatră naturală, din cărămidă nearsă, din

vălătuci sau din orice alte materiale nesupuse unui tratament

termic şi/sau chimic |

95 |

63 |

|

E |

În cazul contribuabilului care deţine la

aceeaşi adresă încăperi

amplasate la subsol, demisol şi/sau mansardă utilizate ca locuinţă, în oricare dintre

tipurile de clădiri prevăzute la lit. A-D |

75% din suma care s-ar aplica clădirii

|

|

|

F |

În cazul contribuabilului care deţine la

aceeaşi adresă încăperi

amplasate la subsol, demisol şi/sau

mansardă, utilizate în alte scopuri decât cel de

locuinţă, în oricare dintre tipurile de clădiri prevăzute

la lit. A-D |

50% din suma care s-ar aplica clădirii |

|

Art. 3 Tabel coeficienţi rang localitate

(1) Valoarea impozabilă a clădirii se ajustează în

funcţie de rangul localităţii şi zona în care este

amplasată clădirea, prin înmulţirea acesteia cu coeficientul de

corecţie corespunzător, prevăzut în următorul tabel:

|

Zona în cadrul

localităţii |

RANG LOCALITATE |

|

|

|

A |

2,50 |

|

B |

2,40 |

|

C |

2,30 |

|

D |

2,20 |

(2) Zonele A, B, C şi D din intravilan sunt stabilite conform

H.C.L. nr. 614/2002 modificată şi completată prin H.C.L. nr.

236/2005, privind încadrarea pe zone a terenurilor din municipiul

Constanţa.

(3) Pentru clădirile structurate în blocuri cu mai mult de 3 niveluri

şi 8 apartamente, coeficienţii de corecţie menţionaţi

la punctul 1 vor fi diminuaţi cu 0,10.

Art. 4 Obligaţii

(1) Orice persoană care are în proprietate două sau mai multe

clădiri, are obligaţia să depună o declaraţie

specială la compartimentele de specialitate ale autorităţilor

administraţiei publice locale în raza cărora îşi au domiciliul,

precum şi la cele în raza cărora sunt situate celelalte clădiri

ale acestora, în termen de 30 de zile de la data dobândirii/ oricărei

modificări survenite pe parcurs.

(2) Contribuabilii

persoane fizice sunt obligaţi să depună declaraţii chiar

dacă aceştia beneficiază de reducere sau de scutire

(3) Orice persoană care deține elemente noi

ce conduc la modificarea datelor înregistrate la compartimentul de specialitate

al autorității publice locale, și implicit duc la recalcularea

impozitului pe clădire datorat, are obligația de a depune o

declarație rectificativă, în termen de 30 de zile de la data obținerii

acestora.

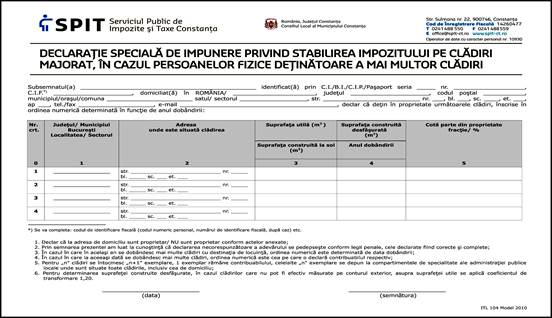

(4) Modelul declaraţiei este

următorul:

Art. 5 Sancţiuni

(1) Constituie contravenții și se sancționează

următoarele fapte:

a)

depunerea peste

termen a declaraţiilor prevăzute la art. 4;

b)

nedepunerea

declaraţiilor prevăzute la art. 4;

(2) Contravenţia

prevăzută la lit. a) se sancţionează cu amendă de la

70 lei la 279 lei, iar cea de la lit. b) cu amendă de la 279 lei la 696

lei.

(3) Constatarea contravenţiilor şi aplicarea sancţiunilor

se face de către persoane împuternicite din cadrul Serviciului Public de

Impozite, Taxe şi alte Venituri ale Bugetului Local.

(4) Contravenţiilor prevăzute în prezenta anexă li se

aplică dispoziţiile Ordonanţei Guvernului nr. 2/2001 privind

regimul juridic al contravenţiilor, aprobată cu modificări

şi completări prin Legea nr. 180/2002, cu modificările şi

completările ulterioare, inclusiv posibilitatea achitării, pe loc sau

în termen de cel mult 48 de ore de la data încheierii procesului-verbal ori,

după caz, de la data comunicării acestuia, a jumătate din

minimul amenzii.

Art. 6 Bonificaţie

Pentru plata cu anticipaţie a tuturor obligaţiilor către

bugetul local până la data de 31 martie 2015, pentru persoanele fizice se

acordă o bonificaţie de 10% la impozitul pe clădiri.

II. IMPOZITUL ŞI TAXA PE CLĂDIRI PENTRU PERSOANE JURIDICE

Art. 1 Calculul

impozitului datorat de persoanele juridice

(1) În cazul persoanelor juridice, impozitul/taxa pe clădiri se

calculează prin aplicarea unei cote de impozitare asupra valorii de

inventar a clădirii.

(2) Valoarea de inventar a clădirii reprezintă valoarea de

intrare a clădirii în patrimoniu, înregistrată în contabilitatea proprietarului,

conform prevederilor legale în vigoare, valoare care nu se diminuează cu

amortizarea calculată potrivit legii.

(3) În cazul clădirilor dobândite în ultimii 3 ani anteriori anului

fiscal de referinţă 2015, precum şi pe parcursul acestuia, impozitul

pe clădiri se calculează prin aplicarea cotei de 1,5% asupra valorii

de intrare în patrimoniu.

(4) După reevaluare/evaluare, dacă în ultimii 3 ani anteriori

anului fiscal prin procesul verbal încheiat în urma şedinţei

Consiliului de Administraţie sau organul cu competenţă similară s-a aprobat noua

valoare a clădirii ca urmare a efectuării reevaluării şi

aceasta a fost înregistrată în contabilitate, impozitul pe clădiri se

calculează prin aplicarea cotei de 1,5% asupra valorii de inventar a clădirii.

(5) În cazul unei clădiri a cărei valoare a fost

recuperată integral pe calea amortizării, valoarea impozabilă se

reduce cu 15%.

(6) În cazul unei clădiri care nu a fost evaluată/reevaluată

în ultimii 3 ani anteriori anului fiscal de referinţă 2015, cota impozitului

şi a taxei pe clădiri este de 20%, iar în cazul în care clădirea

nu a fost evaluată/reevaluată în ultimii 5 ani anteriori anului

fiscal de referinţă, cota este de 40%. Cota de impozit se aplică

la valoarea de inventar a clădirii înregistrată în contabilitatea

persoanei juridice, până la sfârşitul lunii în care s-a efectuat

prima evaluare/reevaluare. Fac excepţie clădirile care au fost

amortizate integral potrivit legii, în cazul cărora cota de impozitare

este de 1,5%.

(7) Pentru clădirile cu destinaţie turistică ce nu

funcţionează în cursul unui an calendaristic, cota de impozitare este

de 20% aplicabilă la valoarea de inventar a acesteia. Sunt exceptate

structurile care au autorizaţie de construire în perioada de valabilitate,

dacă au început lucrările în termen de cel mult 3 luni de la data

emiterii autorizaţiei de construire, în cazul cărora cota de

impozitare este de 1,5%.

Art.

2 Obligaţii

Contribuabilii

persoane juridice sunt obligaţi să depună declaraţii chiar

dacă aceştia beneficiază de reducere sau de scutire

Art. 3 Sancţiuni

(1) Constituie

contravenţii următoarele fapte:

c)

depunerea peste

termen a declaraţiilor prevăzute la art. 2;

d)

nedepunerea

declaraţiilor prevăzute la art. 2.

(2) Contravenţia

prevăzută la lit. a) se sancţionează cu amendă de la

280 lei la 1116 lei, iar cea de la lit. b) cu amendă de la 1116 lei la

2500 lei.

Art. 4 Bonificaţie

Pentru plata cu anticipaţie a tuturor obligaţiilor către

bugetul local până la data de 31 martie 2015, pentru persoanele juridice

se acordă o bonificaţie de 5% la impozitul/taxa pe clădiri.